新用戶登錄后自動創建賬號

登錄

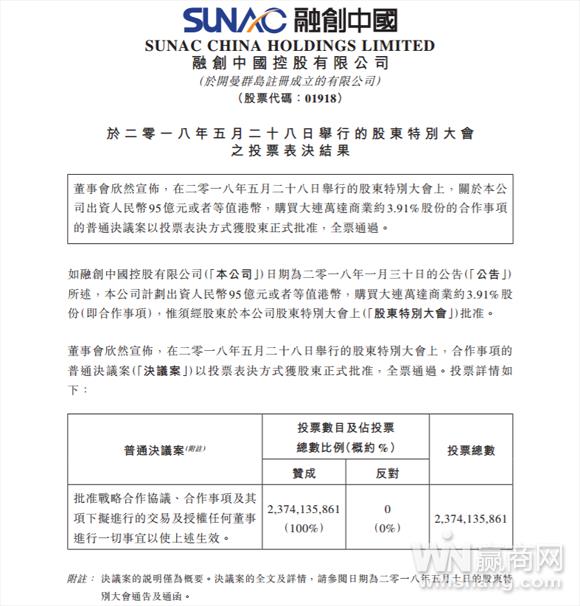

5月28日晚間,融創中國發布公告稱,公司計劃出資95億元人民幣或者等值港幣購買大連萬達商業約3.91%股份的合作事項,在2018年5月28日舉行的股東特別大會上獲股東正式批準,全票通過。

對此,易居研究院智庫中心研究總監嚴躍進分析,對于融創來說,當前收購萬達,顯然有很強的信號意義。第一,通過此類股份認購,有助于為萬達提供更充裕的資金,這是最關鍵的一點內容。第二,對于融創來說,此類認同也是和萬達可以形成更緊密的合作,尤其是圍繞文旅產業,未來可以形成更多的合作內容。第三,類似收購從側面也說明融創的資金方面還是比較充裕的,其在并購方面依然具有較好的實力。

根據融創中國2017年度業績報告,2017年,融創中國營業收入為658.7億元,同比增長86%;當期實現溢利116.6億元,同比大增297%;實現公司擁有人應占溢利(即歸屬上市公司股東凈利)為110億元,同比大增344%;實現核心凈利111.2億元,同比大增259.1%。在土地方面,融創中國儲備的土地約為2.18億平方米,整體貨值約人民幣3萬億元,位列地產行業前列。

在當時的業績發布會上,融創中國董事局主席孫宏斌表示,融創中國眼下的轉型投資邏輯是投資包括文化娛樂、文化旅游、醫療、教育、養老等在內的消費升級產業鏈條。“轉型必然會付出一定的代價,因為做生意肯定有輸有贏,投資也總是有得有失,譬如投資樂視系就是失敗的,投資萬達文旅就是成功的。”

的確,融創與萬達雙方淵源頗深。

2018年1月29日,萬達集團發布公告稱,騰訊控股作為主發起方,聯合蘇寧、京東、融創與萬達商業在北京簽訂戰略投資協議,計劃投資約340億元人民幣,收購萬達商業香港H股退市時引入的投資人持有的約14%股份。其中,騰訊以100億元占股4.12%,蘇寧與融創分別以95億元占股3.19%,京東以50億元占股2.06%。據此計算,萬達商業此次融資整體估值約2430億元。

公告稱,萬達此次引入戰略投資,旨在與投資者聯手打造線上線下融合的“新消費”。引入新戰略投資者后,萬達商業將更名為萬達商管集團,該集團將在1至2年內消化房地產業務,今后不再進行房地產開發,成為純粹的商業管理運營企業,并且促進各方推動萬達商管集團盡快上市。

對于此次合作,彼時融創在1月29日晚間發布的公告中表示,萬達在線下生活消費和文創領域有很深的積累,本次戰略合作后,萬達將與投資方開展多方面的合作,融創相信這能進一步加強萬達的競爭優勢,有投資價值,也有發展前景,并進一步提升融創在商業地產領域的運營水平和資源整合能力。

這也是半年之后,融創再次成為萬達的“接盤俠”。

2017年7月,萬達商業與融創中國聯合發布公告:融創中國擬以295.75億元從萬達商業手中收購13個文旅項目91%的股權,并擬作價335.95億元收購萬達旗下的76個酒店,合計交易總額達631.7億元。

*本文來源:贏商網,作者:楊蕾,原標題:《融創計劃95億拿下萬達商業約3.91%股份 獲股東全票通過》。