新用戶登錄后自動創建賬號

登錄

坎坎坷坷13年,現在開元酒店終于可以如愿登陸港股市場。

在遞交招股書半年后,2月15日浙江開元酒店管理公司通過港交所聆訊。這意味著不久之后,這家知名酒店公司便可以正式登陸港市掛牌交易。這一刻,其母公司開元旅業等了逾13年。

從“酒店+地產”到尋求上市

2006年9月,開元旅業在上海的第一家五星級酒店正式開張,這座緊鄰松江新城的開元名都酒店是這家浙江企業進駐上海的第一站。

“為此我們已經做了8年的準備。”時任開元集團旗下酒店管理公司總經理的陳燦榮如是說。這座松江開元名都酒店總投資約5億元,是當時開元酒店最大的一筆投資。而維持酒店運轉的資金則是來自開元旅業的房地產業務。

據了解“酒店+地產”是開元旅業當時最為熟練的經營方式。通過公司旗下五星級酒店提升其地產含金量,然后通過地產業務回籠現金反哺酒店,二者相輔相成共同發展。

依靠這種方式,開元一舉成為當時國內最大的民營酒店集團。并且時至今日,按在營及待開業高檔酒店客房的數量計,開元酒店為第三大酒店集團及最大的國內品牌酒店集團,而按在營及待開業中高檔酒店客房的數量計,開元酒店則為第七大酒店集團及第四大國內品牌酒店集團。

“酒店+房產”模式為開元的快速擴張發揮了巨大作用,但這一模式放至上海卻遇到了瓶頸。

2006年上海房地產政策已開始趨緊,土地供給出現一定收縮,公司想低價買地已較為困難。一旦失去房地產支持,酒店運營便如“無源之水”。即使是松江開元名都酒店的運營,很大程度上也是得益于公司此前“松江地中海“和”松江新都“兩個樓盤的順利銷售,為酒店運轉提供了現金流儲備。

由于地價成本問題,松江開元名都的模式在上海已經無法復制,但彼時在開元集團制定的擴張計劃中,北京、上海等一線城市又是公司發展的重點,這讓局面頓時陷入了兩難之中。

尋求轉型成為開元唯一的出路。當時公司管理層提出的是:“獨立運作、拓展業務、上市融資”。

“我們不能像前幾年一樣,僅僅運用酒店房產聯動的模式,今后的發展設想是,將酒店投資和房地產投資分開”。開元集團輕重資產分拆上市的轉型路線圖由此誕生。

實際上這一路線在2005年已有計劃。據了解,2005年3月,開元酒店宣布于當年10月赴港上市。但香港會計協會在當年年10月出臺新的固定資產折舊標準,將原有的40年折舊年限改為20年。

根據新折舊標準,開元酒店與另4家酒店業務預計到2005年年底6000余萬元的凈利潤將縮水至1800萬元左右。因此開元酒店放棄了該上市計劃。

但公司并未放棄上市融資。在把酒店和房產分成兩個資產包后,開元又將酒店業務分成酒店資產和酒店管理兩大板塊,理論上實現輕重資產剝離。此次上市的便是開元集團的“輕資產板塊”——開元酒店管理公司。

輕資產“不輕”

雖然開元酒店管理公司被稱作是輕資產類別,但招股書數據反映的事實卻并非如此。

根據招股書介紹,目前開元酒店共用兩種業務模式:自有或租賃的酒店經營業務和全方位服務管理和特許經營的酒店管理業務。

招股書顯示,截至2018年8月底,公司酒店經營業務下擁有31家酒店,其中29家租賃酒店和2家自營酒店;公司酒店管理業務下擁有109家酒店,其中96家為全方位服務管理酒店及13家特許經營酒店。

值得注意的是,雖然公司酒店管理業務下的酒店數量遠高于其酒店經營業務下的酒店數量,但二者的營收能力與數量關系卻成反比。

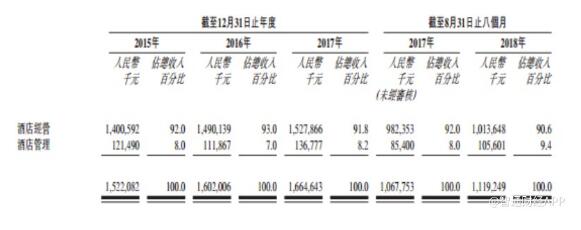

招股書顯示,2015-2017年,開元酒店管理總營收從15.22億元(人民幣,單位下同)增至16.65億元,但其中酒店經營連續三年的收入占比均在90%以上,而酒店管理業務營收占比則在8%上下浮動。

這一數據對比從根本上反映出開元酒店在運營上一定程度的“重資產”屬性。據了解,開元酒店的酒店經營業務需要公司負責承擔所經營酒店的門店租金、擴建及翻修等所有經營開支。

從招股書披露的公司銷售成本來看,雖然2015-2017年公司經營租金金額持續降低,但仍然占公司銷售成本的30%以上。

酒店經營成本的居高不下在一定程度上影響了公司的綜合毛利率。可以看到,2015-2017年,公司酒店經營業務的分部毛利率僅從9.9%升至20.2%,而屬于輕資產部分的酒店管理業務毛利率則高達90%。受到酒店經營業務毛利率拖累,公司在2017年的綜合毛利率僅有23.4%,這較大地影響了公司的盈利。

由此可見,雖然此次開元集團將其酒店管理公司這一“輕資產板塊”進行分拆上市,但“輕者不輕”,其中重資產屬性的酒店經營依然是公司營收“主力軍”。

這從側面反映出開元酒店管理公司的酒店管理業務目前仍發展薄弱,其全委托酒店的營收尚不足以為公司提供高額的管理費收入。不過公司酒店管理業務盈利能力強勁,若在未來公司通過適當改善業務提高全委托酒店和特許經營酒店業務的營收,提高公司管理費收入,這家公司還是值得投資者關注的。

*本文來源:智通財經,作者:聶一洲,原標題:《新股解讀|開元酒店:“輕資產”的面子與“重資產”的里子》。